Tiền được ví như máu của doanh nghiệp. “Tiền nhiều để làm gì?” cũng là câu hỏi mà giới đầu tư đặt ra khi nhìn vào bảng cân đối kế toán doanh nghiệp mỗi khi kết thúc năm.

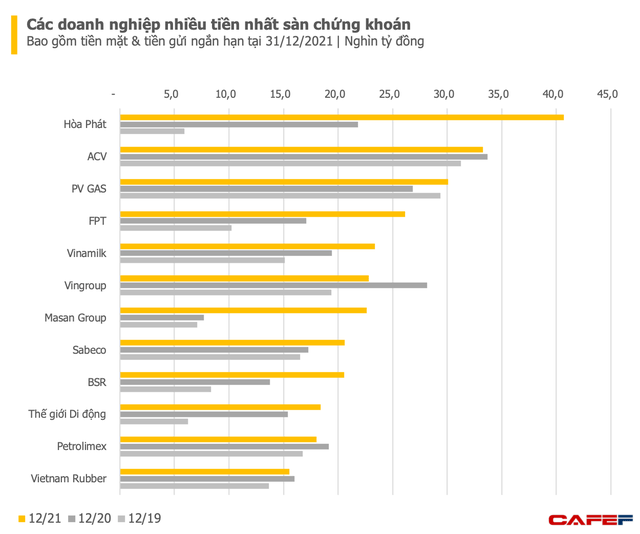

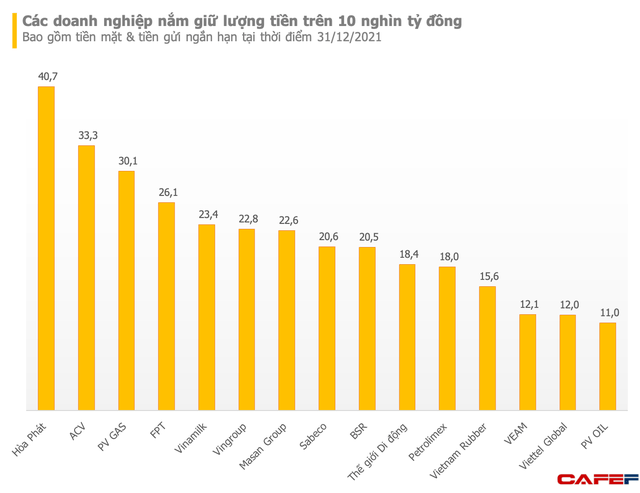

Thống kê cho thấy, lượng tiền và tương đương tiền của các công ty top đầu trên sàn chứng khoán đã tăng mạnh trong năm qua. Tính đến thời điểm hiện tại, có ít nhất 15 doanh nghiệp nắm giữ lượng tiền và tương đương tiền vượt ngưỡng 10.000 tỷ đồng.

Năm qua, vị trí “ông vua tiền mặt” trên sàn chứng khoán thuộc về Tập đoàn Hoà Phát (HPG). Tiền và tương đương tiền của công ty này tăng thêm 19.000 tỷ đồng nhờ một năm kinh doanh thăng hoa với mảng thép chủ lực. Kết thúc năm, Hoà Phát nắm trong tay xấp xỉ 40.700 tỷ đồng.

Xếp kế tiếp trong danh sách tăng trưởng tiền và tương đương tiền còn có Tập đoàn Masan (MSN) tăng thêm 15.000 tỷ đồng; Tập đoàn FPT (FPT) tăng thêm 9.000 tỷ đồng; Lọc hoá dầu Bình Sơn (BSR) tăng thêm 7.000 tỷ đồng…

Phía Tập đoàn Masan, lợi nhuận trong năm được cải thiện mạnh mẽ; bên cạnh đó, công ty không còn các khoản chi lớn để đầu tư giống như năm 2020 đã làm với VCM. Do vậy mà lưu chuyển tiền thuần trong kỳ đạt mức dương gần 14.600 tỷ đồng so với năm trước đó chưa đầy 1.000 tỷ đồng.

Tập đoàn FPT tiếp tục sản sinh dòng tiền đều đặn; hay như BSR cũng có một năm ấn tượng khi giá dầu đạt mức cao.

Có 7 doanh nghiệp nắm lượng tiền và tương đương tiền từ 1 tỷ USD trở lên.

Ở chiều ngược lại, Vinhomes và công ty mẹ Tập đoàn Vingroup chứng kiến sự sụt giảm tiền và tương đương tiền mạnh nhất, lần lượt 8.000 tỷ và 5.000 tỷ đồng.

Trên thực tế, tiền và tương đương tiền là chỉ tiêu giúp các công ty đáp ứng nhu cầu vốn lưu động khi các tài sản lưu động này được dùng để thanh toán các khoản nợ ngắn hạn. Do đó, tiền nhiều hay ít còn có mối quan hệ mật thiết với quy mô của các doanh nghiệp.

Để so sánh một cách hợp lý hơn, người ta sử dụng một chỉ tiêu gọi là Cash Ratio (Hệ số tiền mặt) làm thước đo tính thanh khoản của một công ty. Chỉ số này được tính bằng lượng tiền và đương tiền chia cho nợ ngắn hạn.

Nếu một công ty buộc phải thanh toán tất cả các khoản nợ ngắn hạn ngay lập tức, Cash Ratio cho biết công ty này liệu có thể thanh toán mà không phải thanh lý các tài sản khác hay không.

Tuy nhiên, việc một công ty duy trì tượng tiền và tương đương tiền để trang trải các khoản nợ ngắn hạn là không thực tế.

Một công ty nắm giữ lượng lớn tiền mặt trên bảng cân đối kế toán thường được coi là sử dụng tài sản kém vì số tiền này có thể được trả cho cổ đông hoặc đầu tư vào nơi có hiệu suất sinh lời cao hơn.

Cash Ratio sẽ chỉ hữu ích khi dùng để so sánh với mức trung bình của ngành, hoặc của các đối thủ cạnh tranh. Về cơ bản, Cash Ratio nhỏ hơn 1 cho thấy một công ty có nguy cơ gặp khó khăn tài chính. Tuy nhiên, chỉ số ở mức thấp cũng có thể là một chỉ báo về chiến lược duy trì dự trữ tiền mặt thấp, như khi công ty đang đẩy mạnh đầu tư mở rộng.

Trong số các doanh nghiệp nắm giữ lượng tiền và tương đương tiền lớn, ACV và VEAM là hai đơn vị có Cash Ratio ở mức rất cao, hơn 9 lần. Bốn công ty có hệ số lớn hơn 1 gồm Sabeco, PV Gas, Tập đoàn Cao su và Vinamilk. Đây có thể xem là các công ty có lượng tiền rất dồi dào.

Các doanh nghiệp lớn khác duy trì Cash Ratio quanh mức từ 0,5 – 0,9 lần đều là các công ty đầu ngành có sức mạnh lớn.

Đáng chú ý, Vingroup có Cash Ratio chỉ ở mức 0,2 lần.

Nguồn: https://cafef.vn/nhieu-doanh-nghiep-lon-tren-san-dang-nam-giu-hang-tram-trieu-den-hang-ty-usd-tren-bang-can-doi-ke-toan-nhung-khong-biet-de-lam-gi-20220207184131032.chn